首程控股上半年淨利提升45% 派息加大50%至3億港元

獨立股評人 安然

近日美股大跌拖累港股,尋找業績穩定增長股有利於在對抗風險同時獲取投資回報,今天推薦的是一直具有停車場稀缺概念,業績穩定增長並高派息的首程控股(HK.0697)。該公司近日發佈中期業績,歸屬母公司股東淨利達4.41億港元,較去年同期大幅增長45%,其中經歷了兩年的業務培育期後,停車業務終迎盈利,基金管理規模和利潤仍在同步穩步增長,中期股息上調50%至3億港元。

資料:來源於公司路演檔

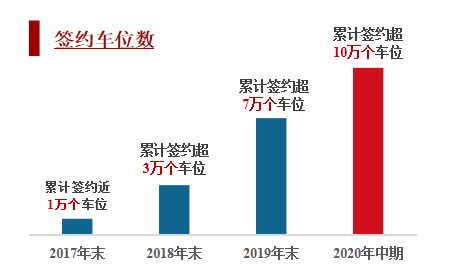

可以看到這份中期業績最大的亮點在於其停車業務首次錄得盈利,隨著公司在過去2年持續快速拓展停車位,停車主業營收翻倍增長,終迎來盈利拐點。

此外,可以注意到,公司注重拓展“高毛利”的停車資產,上半年,公司停車業務先後取得浦東機場、海南博鼇機場等重要交通樞紐專案,並與南京建鄴區合作設立停車專項基金,進一步夯實南京停車場的佈局。目前,公司停車資產大多集中佈局在機場、醫院、商業辦公等優質商業資產,該類資產由於低價格敏感性導致停車費可上調空間大,從而提升毛利率空間,對公司盈利貢獻有正面效益。

從中期業績可以看到,公司目前處於發展階段中的“成長期”,營收與利潤雙雙快速增長。

作為目前為A股以及港股市場中的稀缺標的,其停車資產管理業務在市場上具有絕對的競爭優勢,但是目前公司的估值還遠未反映出其潛在的增長能力。那麼,市場應該給到公司多少估值才算是合理呢?以下,我們將從市場規模,公司營運莫斯以及核心競爭力等多個角度探討公司的合理估值。

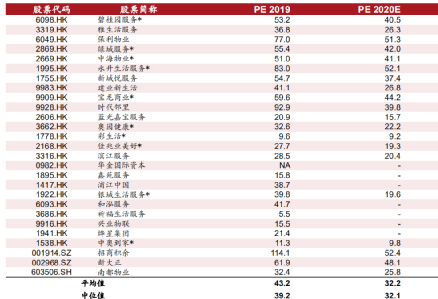

由於目前A股和港股市場上還沒有其他同樣以停車資產管理為主業的公司,因此,我們拿業務類型接近的房地產物管公司進行對比。作為快速發展的“輕資產運營模式”類型的公司,物管類港股上市公司今年以來一直是港股資本市場的“香餑餑”,2020年物管類公司PE平均值預期值為32.2。

數據:來自克爾瑞證券研究院

停車需求年增速雙位數增長

首先,我們可以先對比所處細分賽道行業規模。根據東興證券測算,2018-2030年物業管理行業市場規模的CAGR(複合年均增長率)僅為3.7%。

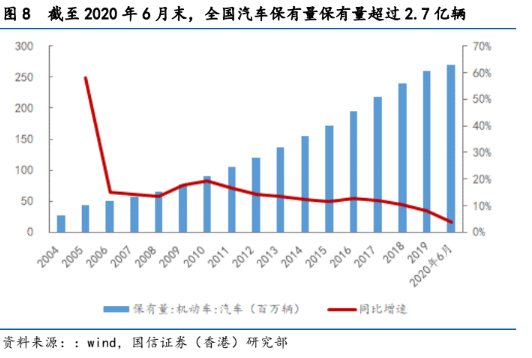

相比下,停車需求年增速則呈現雙位數增長。隨著汽車保有量增加,我國停車需求也進一步上升。根據統計,截至 2020 年 6 月末,全國機動車保有量超過 3.6 億輛,汽車保有量超過 2.7 億輛。汽車保有量的呈現穩步增長的態勢,停車設施需求也隨之擴大。據預測,2019年我國停車位需求預測約為3.3億個。隨著汽車保有量的進一步提高,預計未來停車需求量走勢也將持續雙位數增長。

中國停車位需求量走勢

“輕資產模式”以規模撬動盈利增長

其次,物管公司獲得高估值的很大原因是由於其輕資產運營模式以及具備穩定現金流,以規模效應為起點,帶動的良性迴圈與馬太效應。

同樣也是輕資產運營模式的公司,作為“停車第一股”的首程控股公司在獲取停車資產上具有先發資源優勢,過去2年,公司通過與房企巨頭以及地方政府成立合營公司等方式快速獲取停車位,快速切入地方市場,未來預計公司或還將通過並購方式進一步整合中小型玩家,加快提升整體市場的佔有規模。預計公司將在2022年獲取30萬個停車位,不計算留存停車資產可能存在的潛在的盈利釋放能力,至2022年公司在停車業務上的收入以及盈利有望在今年基礎上翻三倍。

在快速拓展停車資產規模同時,停車費有望逐漸放開管控將有利於公司進一步打開上升的盈利空間。政策顯示,停車費放開價格管制趨勢明顯,目前公司的停車資產主要集中在全國重點城市的核心商業樞紐中心,單位停車費相對較高,預計公司未來還將會在全國範圍內進一步拓展類似的優質商業停車資產,這味著公司在整體停車位上的毛利率以及收益持續上升可期。

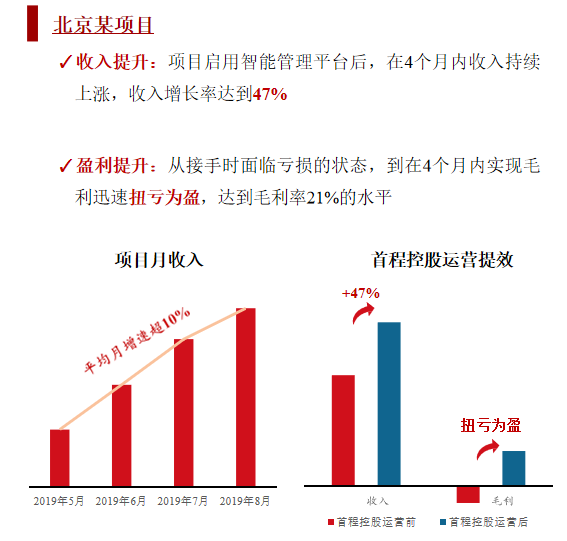

與此同時,公司通過打造SONIC智能管理平臺,有效提升停車場整體盈利水準,在科技賦能下,相信也將受益於規模效應持續擴大後帶來的成本下降。

SONIC智能管理平臺提升專案效益案例

資料來源於公司路演資料

此外,停車行業擁有穩定現金流,而停車作為與民生中關於“行”的重要一環,剛需特性明顯,賦予公司難得可貴的抗風險能力,也這是公司在上半年疫情最為嚴重的時期依然能夠逆勢增長的重要原因之一。

作為停車行業龍頭,公司身處快速發展的停車行業,現金流穩定,“輕資產運營模式”以規模效應撬動盈利增長,公司理應獲得至少不低於與港股物管公司同等估值。按照中期業績為同比增長45%為基數計算,簡單假設2020年全年淨利潤具有同樣增速的話,按2019年全年4.43億利潤,可計算出2020年全年業績淨利預測將為6.42億港元,對應EPS為0.0927港元,對應2020年港股物管公司預估32倍平均PE估值,對應股價應為2.97港元。相比當前截止至9月4日收盤2.6港元的股價,還有潛在14%的估值修復空間。

因此,我們可以看到,如果僅僅對應公司當前的盈利水準,股價尚且處於低估水準,公司身處萬億的停車場藍海市場,目前內地整體停車行業還處於整頓的初級階段,預計公司將會最大程度受益行業的高速發展。在可預計的未來,構成公司盈利的正相關因素都呈現上升趨勢,隨著未來公司在行業內停車龍頭企業的進一步鞏固,將進一步帶動公司的盈利增長以及估值提升。