息魔最後一擊!?

美國聯儲局一如市場預期,維持利率不變,預計年底前可能會加息一次。港股交投一日較一日低迷,周三(9月20日)全日成交額僅713億元,恒指收市報17,885點,跌111點,國指跌53點,報6,181點,科指跌62點,報3,921點。

周四(9月21日)港股繼續插水,低開89點後最低見過17,648點。市場普遍認為美國加息進程可能會可一可再,未必加多一次就算。所以早前中央救市的組合拳,面對息魔的最後一擊、二擊、三擊……將會徒勞無功。

另外,恒指公司指出,929億元的高水平的回購金額,或能反映出企業認為其在香港上市的股票在去年和今年年初至今被低估,暗示之後的反彈前境大有可為。

最後一次加息?

美國聯儲局周三(9月21日)公布議息結果,一如預期維持目前利率介乎5.25至5.50厘,但仍是美國聯邦基金利率16年來最高。這是聯儲局繼6月決定維持利率不變後,再次決定暫停加息。

另外,聯邦公開市場委員會(FOMC)將美國2023年底GDP增長預期中位數,從1.0%上調至2.1%。2024年GDP預期從1.1%上調至1.5%。對於2023至2025年底的個人消費支出物價指數(PCE)通脹預期中位數,分別為3.3%、2.5%、2.2%。2023至2025年底的核心PCE預期中位數,則分別為3.7%、2.6%、2.3%。對於2023至2025年底的失業率,聯儲局預期中位數分別為3.8%、4.1%、4.1%;2026年底失業率則預期為4.0%。

不過FOMC會後聲明稱,委員們一致同意此次的利率決定之餘,12位官員預計今年還會升息一次,7位官員預計維持不變,重申將繼續評估更多資訊,並會把貨幣緊縮政策的滯後效應納入考量。在議息結果公布後,美國國債殖利率和美元指數回升。

聲明又指,近幾個月就業成長放緩,但依然強勁;目前經濟活動以「穩健」速度擴張,然而通脹居高不下,央行對通脹風險維持高度關注,並重申重申信貸收緊可能會打壓經濟活動。

FOMC今年內還將召開兩次貨幣政策會議,分別於10月31日至11月1日、以及12月12日至13日舉行。市場意見認為,今年是否進一步加息將是個艱難決定,他們的基準預測是聯儲局會在2023年剩餘時間內維持利率穩定。

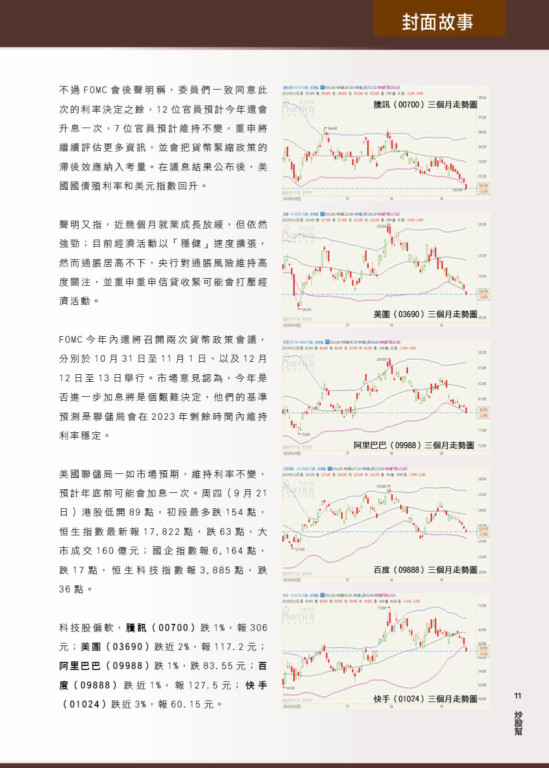

美國聯儲局一如市場預期,維持利率不變,預計年底前可能會加息一次。周四(9月21日)港股低開89點,初段最多跌154點,恒生指數最新報17,822點,跌63點,大市成交160億元;國企指數報6,164點,跌17點,恒生科技指數報3,885點,跌36點。

科技股偏軟,騰訊(00700)跌1%,報306元;美團(03690)跌近2%,報117.2元;阿里巴巴(09988)跌1%,跌83.55元;百度(09888)跌近1%,報127.5元;快手(01024)跌近3%,報60.15元。

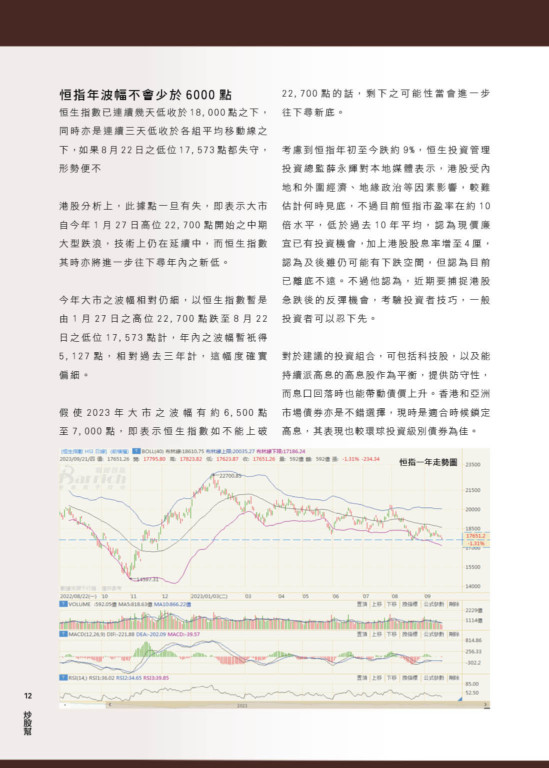

恒指年波幅不會少於6000點

恒生指數已連續幾天低收於18,000點之下,同時亦是連續三天低收於各組平均移動線之下,如果8月22日之低位17,573點都失守,形勢便不

港股分析上,此據點一旦有失,即表示大市自今年1月27日高位22,700點開始之中期大型跌浪,技術上仍在延續中,而恒生指數其時亦將進一步往下尋年內之新低。

今年大市之波幅相對仍細,以恒生指數暫是由1月27日之高位22,700點跌至8月22日之低位17,573點計,年內之波幅暫衹得5,127點,相對過去三年計,這幅度確實偏細。

假使2023年大市之波幅有約6,500點至7,000點,即表示恒生指數如不能上破22,700點的話,剩下之可能性當會進一步往下尋新底。

考慮到恒指年初至今跌約9%,恒生投資管理投資總監薛永輝對本地媒體表示,港股受內地和外圍經濟、地緣政治等因素影響,較難估計何時見底,不過目前恒指市盈率在約10倍水平,低於過去10年平均,認為現價廉宜已有投資機會,加上港股股息率增至4厘,認為及後雖仍可能有下跌空間,但認為目前已離底不遠。不過他認為,近期要捕捉港股急跌後的反彈機會,考驗投資者技巧,一般投資者可以忍下先。

對於建議的投資組合,可包括科技股,以及能持續派高息的高息股作為平衡,提供防守性,而息口回落時也能帶動債價上升。香港和亞洲市場債券亦是不錯選擇,現時是適合時候鎖定高息,其表現也較環球投資級別債券為佳。

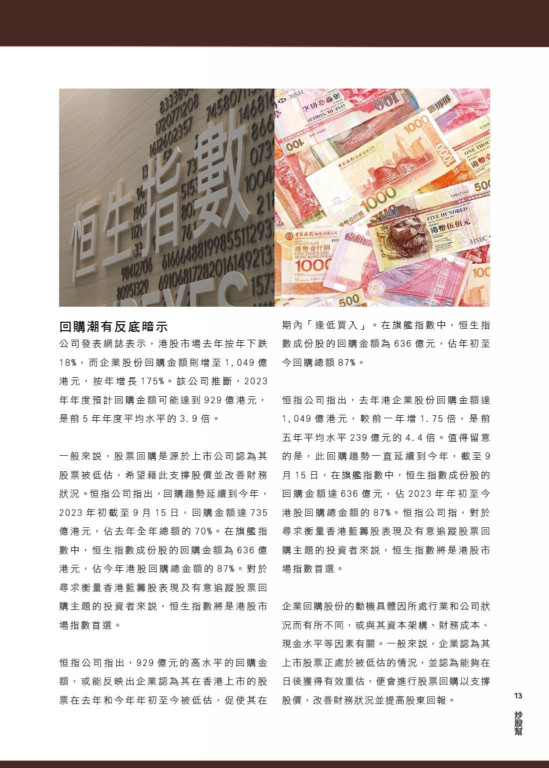

回購潮有反底暗示

恒指公司發表網誌表示,港股市場去年按年下跌18%,而企業股份回購金額則增至1,049億港元,按年增長175%。該公司推斷,2023年年度預計回購金額可能達到929億港元,是前5年年度平均水平的3.9倍。

一般來說,股票回購是源於上市公司認為其股票被低估,希望藉此支撐股價並改善財務狀況。恒指公司指出,回購趨勢延續到今年,2023年初截至9月15日,回購金額達735億港元,佔去年全年總額的70%。在旗艦指數中,恒生指數成份股的回購金額為636億港元,佔 今年港股回購總金額的87%。對於尋求衡量香港藍籌股表現及有意追蹤股票回購主題的投資者來說,恒生指數將是港股市場指數首選。

恒指公司指出,929億元的高水平的回購金額,或能反映出企業認為其在香港上市的股票在去年和今年年初至今被低估,促使其在期內「逢低買入」。在旗艦指數中,恒生指數成份股的回購金額為636億元,佔年初至今回購總額87%。

恒指公司指出,去年港企業股份回購金額達1,049億港元,較前一年增1.75倍,是前五年平均水平239億元的4.4倍。值得留意的是,此回購趨勢一直延續到今年,截至9月15日,在旗艦指數中,恒生指數成份股的回購金額達636億元,佔2023年年初至今港股回購總金額的87%。恒指公司指,對於尋求衡量香港藍籌股表現及有意追蹤股票回購主題的投資者來說,恒生指數將是港股市場指數首選。

企業回購股份的動機具體因所處行業和公司狀況而有所不同,或與其資本架構、財務成本、現金水平等因素有關。一般來說,企業認為其上市股票正處於被低估的情況,並認為能夠在日後獲得有效重估,便會進行股票回購以支撐股價,改善財務狀況並提高股東回報。