後起之秀主導大市

日經指數近日一度突破38,000點大關,創造近 34 年的高位,日本股市之所以越升越有,最重要的支撐原來源自半導體和AI浪潮,以致一眾科技股主宰著環球股市,當中最具人氣的莫過於美國股市中的「科技七雄Magnificent 7」。

「七雄」這代名詞去年才由美銀Bank of America的分析師Michael Hartnett開始使用。至近日,Hartnett帶領的團隊研究更發現,「七雄」的市值竟一度高達十數萬億美元。單看這金額或有點摸不著頭腦,繪畫得清晰些,紐約、東京、洛杉磯等11個大城市的GDP都超越不了這個數字。

隨著 ChatGPT 的推出,使用大數據創建內容的生成式 AI 模型已成為市場的主流,微軟和谷歌等科企見狀紛紛加入戰團,加緊研發各自專屬的AI程式,驅使市面上應用爆炸式的增長。一眾軟件股及晶片股自然搶升。

要看晶片股到底有多熱,簡單看一隻股份便能知道。2023年,輝達Nvidia由146美元暴升至495美元收尾,兩倍多的暴升過後,市場本以為這支股票的牛氣已完,升勢踏入2024年應已無以為繼吧。豈料今年始竟然越升越有,更近乎每隔個交易日便創一次新高,短短24個交易日升逾兩成,股價一下子衝破700美元大關,年初至截筆前計已飆升近五成。風頭一時無兩,甚至超越Tesla躍身成最炙手可熱的股份。

短短數年美股生態圈幾變

談到美股的生態,必須先岔開話題一提,溯源一下美國科技股的巨企的發展。讀者們定必聞說過「FANG」,臉書Facebook/ META、亞馬遜Amazon、網飛Netflix和谷歌Google,其後蘋果Apple加入變成「FAANG」。再到人工智能AI和電動車的蓬勃發展後,微軟Microsoft、輝達Nvidia和特斯拉Tesla便一同晉身變成現在的「七雄」。直到今年,甚至有分析指「七雄」將變「四雄」,踢走網飛、谷歌和蘋果三支傳統科技巨企。

事實上,科技發展日新月異,汰弱留強的速度特高,倘變成「四雄」亦不無道理。論各股份功績,今年起計,「四雄」貢獻了標普500指數將近75%的總回報,是去年同期前四支股份貢獻的兩倍多,分布極之不均。

美股升勢過份集中 AI股為主導者

觀察美股年初至今各板塊甚至個股的表現,筆者發現挺值得一談的特別之處。以科技股為主的納斯達克指數年初至今亦創造不俗的升幅,但這升勢可謂不甚健康,皆因大部份升幅僅來自於少數幕後功臣。

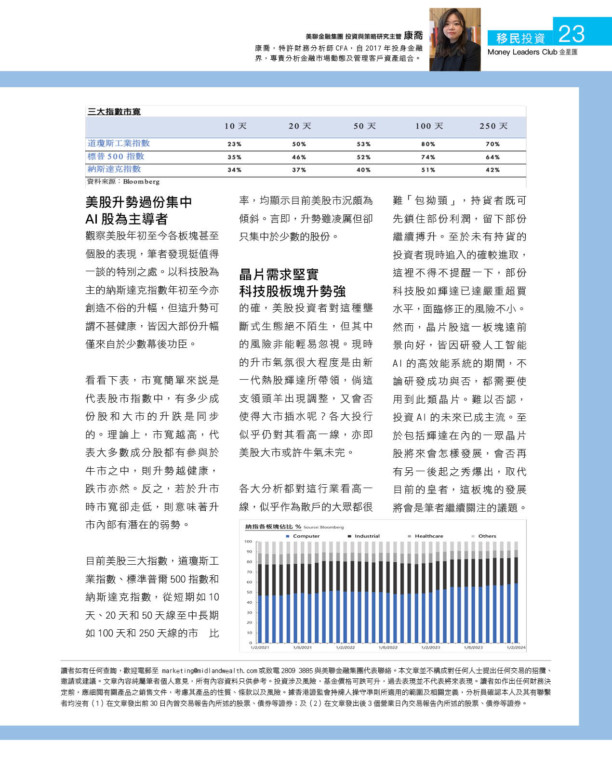

看看下表,市寛簡單來說是代表股市指數中,有多少成份股和大市的升跌是同步的。理論上,市寛越高,代表大多數成分股都有參與於牛市之中,則升勢越健康,跌市亦然。反之,若於升市時市寛卻走低,則意味著升市內部有潛在的弱勢。

目前美股三大指數,道瓊斯工業指數、標準普爾500指數和納斯達克指數,從短期如10天、20天和50天線至中長期如100天和250天線的市寛比率,均顯示目前美股市況頗為傾斜。言即,升勢雖凌厲但卻只集中於少數的股份。

晶片需求堅實 科技股板塊升勢強

的確,美股投資者對這種壟斷式生態絕不陌生,但其中的風險非能輕易忽視。現時的升市氣氛很大程度是由新一代熱股輝達所帶領,倘這支領頭羊出現調整,又會否使得大市插水呢?各大投行似乎仍對其看高一線,亦即美股大市或許牛氣未完。

各大分析都對這行業看高一線,似乎作為散戶的大眾都很難「包拗頸」,持貨者既可先鎖住部份利潤,留下部份繼續搏升。至於未有持貨的投資者現時追入的確較進取,這裡不得不提醒一下,部份科技股如輝達已達嚴重超買水平,面臨修正的風險不小。然而,晶片股這一板塊遠前景向好,皆因研發人工智能AI的高效能系統的期間,不論研發成功與否,都需要使用到此類晶片。難以否認,投資AI的未來已成主流。至於包括輝達在內的一眾晶片股將來會怎樣發展,會否再有另一後起之秀爆出,取代目前的皇者,這板塊的發展將會是筆者繼續關注的議題。

讀者如有任何查詢,歡迎電郵至 [email protected]或致電2809 3885與美聯金融集團代表聯絡。本文章並不構成對任何人士提出任何交易的招攬、邀請或建議。文章內容純屬筆者個人意見,所有內容資料只供參考。投資涉及風險,基金價格可跌可升,過去表現並不代表將來表現。讀者如作出任何財務決定前,應細閱有關產品之銷售文件,考慮其產品的性質、條款以及風險。據香港證監會持牌人操守準則所適用的範圍及相關定義,分析員確認本人及其有聯繫者均沒有(1)在文章發出前30日內曾交易報告內所述的股票、債券等證券;及(2)在文章發出後3個營業日內交易報告內所述的股票、債券等證券。